Σάββατο 11 Μαρτίου 2023.

Ας ξεκινήσουμε κάπως έτσι το συναρπαστικό ταξίδι μας στο κόσμο. Βρισκόμαστε στην Άνοιξη του 2023.

-Αυτή η πανδημία δεν αφορά την υγεία αλλά το παγκόμιο χρέος!

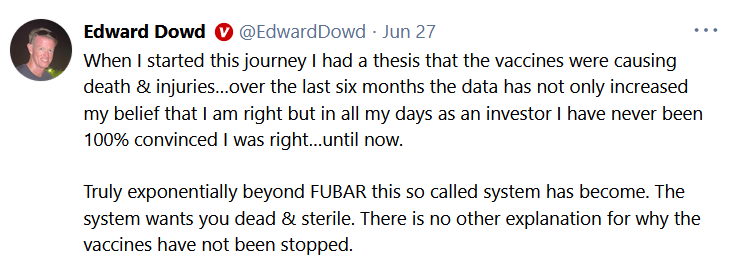

Ο Edward Dowd είναι πρώην διαχειριστής χαρτοφυλακίου μετοχών για την Blackrock και γκουρού των hedge funds. Ισχυρίζεται ότι έχει δει «πολλές απάτες» στην καριέρα του.

Με το που έσκασε η πανδημία COVID το 2020, αυτός και οι συνάδελφοί του στην οικονομική κοινότητα αναρωτιόντουσαν ήδη πότε θα τελείωνε το «μεγάλο πάρτι του παγκόσμιου χρέους» μετά το 2008 και «προσπαθούσαν να καταλάβουν τι θα συμβεί για να το εγκαινιάσει».

-Το χρέος έχει μεγαλώσει τόσο πολύ που κάποια στιγμή το «πιστωτικό σύστημα» βρίσκεται στο τέλος των ημερών του!

-Εάν μια χώρα αθετήσει τις υποχρεώσεις της, θα «προκαλέσει μια αλυσίδα γεγονότων» που οι αρχές χρηματοδότησης δεν μπορούν να ελέγξουν.

-«Τίποτα δεν βγαίνει από την Κίνα αν δεν το θέλουν», οπότε μόλις εμφανίστηκαν τα «σκηνοθετημένα» VIDEO-COVID από την Κίνα, άρχισε να αμφισβητεί την καταληκτική ημερομηνία του ιού τα στατιστικά στοιχεία και τους ισχυρισμούς που ακολούθησαν.

Αυτό που τον «κινητοποίησε» ότι κάτι συνέβαινε ήταν στις 5 Απριλίου 2020 όταν άκουσε τον James Bullard, τον πρόεδρο της Federal Reserve, να δηλώνει: «λόγω της τεχνολογίας θα μπορούσαμε oι άνθρωποι να φέρουμε διακριτικά που θα μπορούσαν να καθορίσουν την ασυλία κάποιου».

Αναρωτήθηκε γιατί ένας πρόεδρος της Fed θα είχε μια τέτοια λύση τόσο γρήγορα και για την υγεία μας; Η ψηφιακή ταυτότητα δικαιολογείται στο όνομα της «υγείας».

Αυτή η πανδημία δεν αφορά την υγεία…Δείτε εδώ τον Ed να περιγράφει την έκρηξη της θνησιμότητας μετά την εκστρατεία των εμβολίων>

Ο ίδιος υποστηρίζει πλέον ότι το Χρηματιστήριο βρίσκεται στην κόψη αυτή τη στιγμή.

-Δεν μου αρέσει να κάνω προβλέψεις, αλλά αν έπρεπε να μαντέψω – το χρηματιστήριο θα καταρρεύσει την επόμενη ή σε δύο εβδομάδες. @DowdEdward

Στο μεταξύ οι μεγάλες απώλειες στις τραπεζικές μετοχές οδήγησαν τους βασικούς δείκτες της Wall Street σε πτώση την Πέμπτη, καθώς η αναταραχή στη μητρική εταιρεία της Silicon Valley Bank πυροδότησε φόβους στους επενδυτές για τη σταθερότητα του χρηματοπιστωτικού τομέα.

Δείτε επίσης την πρόσφατη συνέντευξή του στον Tucker Carlson για τους ξαφνικούς θανάτους από τα εμβόλια COVID και τη διαχείριση της πανδημίας>

SANTA CLARA, Καλιφόρνια — Η τράπεζα Silicon Valley κατέρρευσε την Παρασκευή στη δεύτερη μεγαλύτερη τραπεζική χρεοκοπία στην ιστορία των ΗΠΑ, μετά από καταθέσεις που καταδίκασαν τα σχέδια του δανειστή που εστιάζει στην τεχνολογία για άντληση νέων κεφαλαίων.

Η Federal Deposit Insurance Corp. δήλωσε ότι έχει αναλάβει τον έλεγχο της τράπεζας μέσω μιας νέας οντότητας που δημιούργησε με την ονομασία Deposit Insurance National Bank of Santa Clara. Όλες οι καταθέσεις της τράπεζας έχουν μεταφερθεί στη νέα τράπεζα, είπε η ρυθμιστική αρχή.

Οι ασφαλισμένοι καταθέτες θα έχουν πρόσβαση στα κεφάλαιά τους μέχρι τη Δευτέρα το πρωί, ανέφερε η FDIC. Οι καταθέτες με κεφάλαια που υπερβαίνουν τα ασφαλιστικά ανώτατα όρια θα λάβουν πιστοποιητικά είσπραξης για τα ανασφάλιστα υπόλοιπά τους, πράγμα που σημαίνει ότι οι επιχειρήσεις με μεγάλες καταθέσεις κολλημένες στην τράπεζα είναι απίθανο να βγάλουν τα χρήματά τους σύντομα.

Η τράπεζα είναι η 16η μεγαλύτερη στις ΗΠΑ, με περιουσιακά στοιχεία περίπου 209 δισεκατομμυρίων δολαρίων στις 31 Δεκεμβρίου, σύμφωνα με την Federal Reserve. Είναι μακράν η μεγαλύτερη τράπεζα που πτωχεύει από την σχεδόν κατάρρευση του χρηματοπιστωτικού συστήματος το 2008, δεύτερη μόνο μετά την κατάρρευση της Washington Mutual Inc.

Η μητρική εταιρεία της τράπεζας, SVB Financial Group, αγωνιζόταν να βρει αγοραστή μετά την κατάργηση μιας προγραμματισμένης πώλησης μετοχών 2,25 δισεκατομμυρίων δολαρίων την Παρασκευή το πρωί. Οι ρυθμιστικές αρχές δεν ήταν πρόθυμες να περιμένουν. Το Τμήμα Οικονομικής Προστασίας και Καινοτομίας της Καλιφόρνια έκλεισε την τράπεζα την Παρασκευή μέσα σε λίγες ώρες και την έθεσε υπό τον έλεγχο της FDIC.

Οι πελάτες προσπάθησαν να αποσύρουν 42 δισεκατομμύρια δολάρια – περίπου το ένα τέταρτο των συνολικών καταθέσεων της τράπεζας – μόνο την Πέμπτη, ανέφερε η ρυθμιστική αρχή της Καλιφόρνια σε μια κατάθεση την Παρασκευή. Η πλημμύρα των αναλήψεων κατέστρεψε τα οικονομικά της τράπεζας στο κλείσιμο των εργασιών την Πέμπτη, είχε αρνητικό υπόλοιπο μετρητών σχεδόν 1 δισεκατομμυρίου δολαρίων και δεν μπορούσε να καλύψει τις εξερχόμενες πληρωμές της στη Fed, σύμφωνα με την κατάθεση.

Η τράπεζα ήταν σε καλή οικονομική κατάσταση την Τετάρτη, ανέφερε η ρυθμιστική αρχή. Μια μέρα αργότερα, ήταν αφερέγγυα. Τα προβλήματα της SVB έχουν παρασύρει ένα ευρύ φάσμα του κλάδου. Οι επενδυτές έκαναν ντάμπινγκ τις μετοχές των μεγάλων και μικρών τραπεζών την Πέμπτη, μειώνοντας 52 δισεκατομμύρια δολάρια από την αξία μόνο των τεσσάρων μεγαλύτερων τραπεζών των ΗΠΑ.

Οι megabanks ανέκαμψαν την Παρασκευή, αλλά πολλοί από τους μικρότερους ομοτίμους τους συνέχισαν να βυθίζονται. Αρκετά σταμάτησαν λόγω αστάθειας. Οι επενδυτές ανησυχούν για τράπεζες με παρόμοιο προφίλ με το SVB. Οι μετοχές της First Republic Bank με έδρα το Σαν Φρανσίσκο, η οποία απευθύνεται σε επιχειρήσεις και πλούσιους ιδιώτες, έχουν υποχωρήσει περίπου 30% από την Τετάρτη. «Η καταθετική βάση της First Republic είναι ισχυρή», δήλωσε η τράπεζα την Παρασκευή. Οι μετοχές της PacWest Bancorp σημείωσαν πτώση 54% τις τελευταίες δύο ημέρες. Πάνω από τα δύο τρίτα του δανειακού χαρτοφυλακίου της είναι συνδεδεμένα με ακίνητα, με ένα σημαντικό μέρος να δανείζεται σε εταιρείες επιχειρηματικών κεφαλαίων.

Στο μεταξύ οι μεγάλες απώλειες στις τραπεζικές μετοχές οδήγησαν τους βασικούς δείκτες της Wall Street σε πτώση την Πέμπτη, καθώς η αναταραχή στη μητρική εταιρεία της Silicon Valley Bank πυροδότησε φόβους στους επενδυτές για τη σταθερότητα του χρηματοπιστωτικού τομέα.

Ο τραπεζικός δείκτης S&P 500 υποχώρησε περισσότερο από 6% στη μεγαλύτερη ημερήσια πτώση του εδώ και δύο χρόνια, αφού η SVB Financial Group ανακοίνωσε μια τεράστια αύξηση μετοχικού κεφαλαίου προκειμένου να καλύψει ζημιά 1,8 δισεκατομμυρίων δολαρίων από την πώληση επενδύσεων.

Οι τέσσερις μεγαλύτερες τράπεζες των ΗΠΑ -JPMorgan Chase, Bank of America, Wells Fargo και Citigroup- είδαν τις τιμές των μετοχών τους να βυθίζονται μεταξύ 4% και 6%, εξαλείφοντας 52,3 δισεκατομμύρια δολάρια από τις συλλογικές κεφαλαιοποιήσεις αγοράς τους για την ημέρα.

Οι μετοχές υποχώρησαν γενικά στη Wall Street, με τον Dow Jones Industrial Average να υποχωρεί 543 μονάδες ή 1,66%. Ο S&P 500 έχασε 1,85% και ο Nasdaq composite υποχώρησε 2,05%.

Οι μετοχές της SVB Financial, στην οποία ανήκει η Silicon Valley Bank, υποχώρησαν περισσότερο από 60% αφού η εταιρεία ανακοίνωσε πώληση νέων μετοχών για την κάλυψη ζημιών από την πώληση κρατικών ομολόγων. Η SVB αντιμετωπίζει προβλήματα ρευστότητας λόγω της μείωσης των καταθέσεων από νεοφυείς επιχειρήσεις τεχνολογίας που παλεύουν με την ανομβρία της χρηματοδότησης κεφαλαίων επιχειρηματικού κινδύνου.

Τα περιουσιακά στοιχεία και οι καταθέσεις της εταιρείας είχαν σχεδόν διπλασιαστεί το 2021 και η τράπεζα διοχέτευσε μεγάλο μέρος αυτών των κεφαλαίων σε αμερικανικά κρατικά ομόλογα και άλλα κρατικά ομόλογα. Όμως, καθώς τα αυξανόμενα επιτόκια έπληξαν τις νεοσύστατες εταιρείες τεχνολογίας που εξυπηρετεί κυρίως η τράπεζα, η μείωση των καταθέσεων ανάγκασε την SVB να πουλήσει τα ομόλογα -τα οποία στο μεταξύ είχαν βυθιστεί σε αγοραία αξία λόγω του περιβάλλοντος των αυξανόμενων επιτοκίων.

Η αναταραχή στην SVP πυροδότησε ένα ξεπούλημα σε ομοτίμους με παρόμοια έκθεση, με την First Republic που εδρεύει στο Σαν Φρανσίσκο να υποχωρεί 16,52% αφού έφτασε στο χαμηλότερο επίπεδο από τον Οκτώβριο του 2020. Οι πτώσεις στις τέσσερις μεγάλες τράπεζες, ενώ ήταν μικρότερες σε ποσοστό, έσυραν τις αγορές χαμηλότερα, με την απώλεια 5,4% στην JPMorgan να ζυγίζει περισσότερο από οποιαδήποτε άλλη μετοχή στον S&P 500.

Ένας κρίσιμος δανειστής για επιχειρήσεις πρώιμου σταδίου, η SVB είναι ο τραπεζικός εταίρος για σχεδόν τις μισές εταιρείες τεχνολογίας και υγειονομικής περίθαλψης που υποστηρίζονται από επιχειρηματικές δραστηριότητες των ΗΠΑ που εισήχθησαν στα χρηματιστήρια το 2022.

«Ενώ η ανάπτυξη του VC (venture capital) έχει παρακολουθήσει τις προσδοκίες μας, η καύση μετρητών πελατών παρέμεινε αυξημένη και ενισχύθηκε περαιτέρω τον Φεβρουάριο, με αποτέλεσμα χαμηλότερες καταθέσεις από τις προβλεπόμενες», δήλωσε ο Διευθύνων Σύμβουλος της SVB Greg Becker σε επιστολή του προς τους επενδυτές.

Το τεράστιο πρόβλημα χρηματοδότησης είναι αποτέλεσμα της αδυσώπητης αύξησης του κόστους δανεισμού από την Ομοσπονδιακή Τράπεζα τον περασμένο χρόνο, καθώς και του αυξημένου πληθωρισμού.

Κάποια στιγμή κατά τη διάρκεια της διαπραγμάτευσης της Πέμπτης, η μετοχή της SVB υποχώρησε σχεδόν 63%, φτάνοντας στο χαμηλότερο επίπεδο από τον Αύγουστο του 2016, αφού η τράπεζα μείωσε τις προοπτικές της για το 2023 και ξεκίνησε την πώληση μετοχών.

Η αναταραχή της SVB αύξησε τις ανησυχίες των επενδυτών για ευρύτερους κινδύνους στον κλάδο.

Οι επενδυτές αντιμετώπισαν επίσης την πτώση της τράπεζας Silvergate Capital που εστιάζει στα κρυπτονομίσματα, ο οποίος σημείωσε πτώση 22% αφού ανακοίνωσε αργά την Πέμπτη ότι σχεδιάζει να τερματίσει τις εργασίες της και να ρευστοποιήσει οικειοθελώς αφού επλήγη με απώλειες μετά την κατάρρευση του χρηματιστηρίου κρυπτογράφησης FTX. Οι μετοχές της Silvergate peer Signature bank υποχώρησαν 9,4%.

https://kourdistoportocali.com/