Η βασική δουλειά μιας τράπεζας είναι να μαζεύει χρήματα από καταθέσεις και να τα μετατρέπει σε δάνεια στην αγορά, εξασφαλίζοντας την βέλτιστη κατανομή των πόρων στην οικονομία. Το πλεόνασμα του αποταμιευτή μετατρέπεται σε επιχειρηματική και επενδυτική.. χρηματοδότηση, με το αζημίωτο για την τράπεζα, αλλά και με μια απόδοση για τον καταθέτη.

Στην Ελλάδα, όμως, τα στοιχεία δείχνουν ότι η βασική δουλειά των τραπεζών είναι να μαζεύουν χρήματα σε καταθέσεις με σχεδόν μηδενικό επιτόκιο και να τα «γυρίζουν» τοποθετώντας τα σε… δικές τους καταθέσεις στην ΕΚΤ με υψηλό επιτόκιο (3,75%) ή σε ομόλογα του ελληνικού δημοσίου (με επιτόκιο άνω του 3%).

Η διαδικασία αυτή, που είναι βασικά αντιπαραγωγική, είναι και η κύρια πηγή των τραπεζικών κερδών, τα οποία τροφοδοτούν τις υπέρογκες αμοιβές των τραπεζιτών, οι οποίες τριπλασιάστηκαν το 2023, όπως αποκάλυψε το iEidiseis (Δείτε αναλυτικά ΕΔΩ).

Είναι ξεκάθαρο από τα στοιχεία της Τράπεζας της Ελλάδος (στο παρακάτω γράφημα) ότι τα τρία τελευταία χρόνια οι τράπεζες «τερμάτισαν» τη μηχανή των κερδών από τόκους, αφού οι μεν καταθέσεις αυξήθηκαν σημαντικά (από 140 δισ. ευρώ ανέβηκαν στα 190 δισ. ευρώ, αυξήθηκαν κατά 35%), ενώ μείωσαν τα δάνεια (από 150 δισ. ευρώ έπεσαν στα 119 δισ. ευρώ, μειώθηκαν κατά 20%).

Αυτό είναι και το «μυστικό όπλο» της επιτυχίας των καλοπληρωμένων τραπεζικών στελεχών: Οι καταθέσεις αυξήθηκαν μετά τις γενναίες επιδοτήσεις της πανδημίας και της ροής περίπου 42 δισ. ευρώ στην οικονομία, με αποτέλεσμα οι τράπεζες να ξεχειλίζουν από ρευστότητα η οποία «ερχόταν μόνη της» χωρίς να χρειάζεται να δώσουν καλά επιτόκια για να δελεάσουν τους καταθέτες.

Έτσι, οι καταθέσεις εκτοξεύτηκαν από το 2020 και μετά, αλλά τα επιτόκιά τους παρέμειναν καθηλωμένα κοντά στο μηδέν, παρόλο που η ΕΚΤ ανέβασε τα δικά της επιτόκια από το μηδέν στο 4% για να αντιμετωπίσει τον πληθωρισμό. Το καλό για τις τράπεζες είναι ότι η ΕΚΤ ανέβασε και το επιτόκιο στον ειδικό λογαριασμό που έχει για να «παρκάρουν» οι εμπορικές τράπεζες της ευρωζώνης την υπερβάλλουσα ρευστότητά τους.

Κανονικό Ελντοράντο, δηλαδή, για τις 4 συστημικές τράπεζες που μάζευαν χρήμα δίνοντας επιτόκιο λίγο πάνω από το μηδέν και έπαιρναν επιτόκιο 3 και 4% από την ΕΚΤ ή από τα υψηλότοκα κρατικά ομόλογα που αγόραζαν με τα χρήματα των Ελλήνων καταθετών.

Ανέβασαν, επίσης, και τα επιτόκια δανεισμού, αντλώντας και από εκεί κέρδη, εκμεταλευόμενες τη διαφορά επιτοκίων.

Οι ελληνικές τράπεζες έχουν από τα υψηλότερα επιτόκια δανεισμού, και από τα χαμηλότερα επιτόκια καταθέσεων, κάτι που εξηγεί γιατί αντλούν το 79,2% των εσόδων τους από τόκους, που είναι ένα από τα υψηλότερα ποσοστά στην ευρωζώνη.

Η κατάσταση αυτή έχει δημιουργήσει έναν «τραπεζικό παράδεισο» για τις διοικήσεις των τραπεζών και τους μετόχους τους, αλλά αποτελεί μια δυσλειτουργία για την αγορά και την οικονομία, η οποία έχει προκαλέσει και την παρέμβαση της Επιτροπής Ανταγωνισμού που ξεκίνησε έρευνα για το ενδεχόμενο ύπαρξης καρτέλ στο θέμα των επιτοκίων.

Ο προβληματισμός για τη λειτουργία της τραπεζικής αγοράς στην Ελλάδα ενισχύθηκε μετά τις αποκαλύψεις για τον τριπλασιασμό των αμοιβών των επικεφαλής των 4 συστημικών τραπεζών, αφού προκύπτει η εικόνα ότι οι τέσσερις αυτές τράπεζες, που υποστηρίχθηκαν με δεκάδες δισεκατομμύρια κρατικών ενισχύσεων και εγγυήσεων τα τελευταία χρόνια για να αποφευχθεί η κατάρρευσή τους, εξελίσσονται σε μια «φούσκα» προνομίων που ανακυκλώνονται στο εσωτερικό ενός κλειστού κύκλου υψηλόβαθμων στελεχών, ερήμην της κοινωνίας αλλά και της αγοράς την οποία θα έπρεπε να υπηρετούν.

Όπως αποκάλυψε το iEidiseis, στη διάρκεια των γενικών συνελεύσεων που πραγματοποιήθηκαν τον περασμένο μήνα οι διοικήσεις των τραπεζών ενέκριναν τις αυξήσεις αποδοχών και τα μπόνους εκμεταλλευόμενες τη νέα συγκυρία.

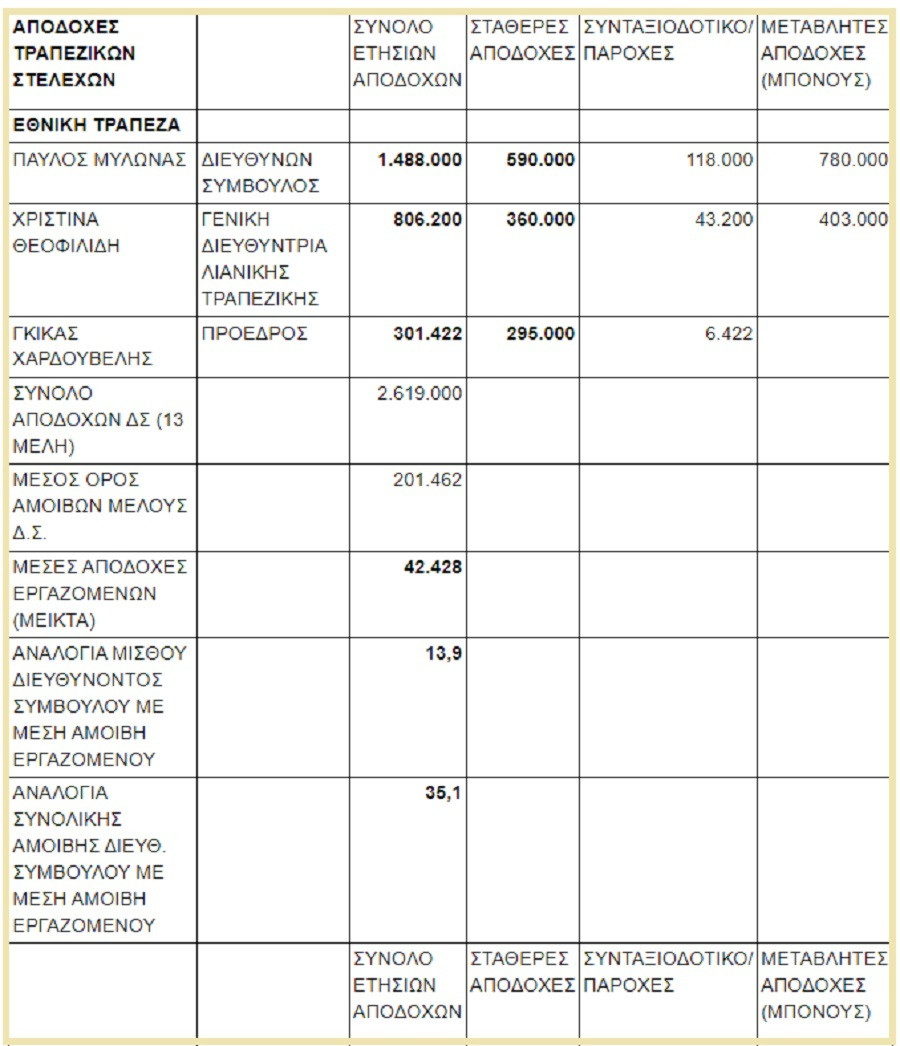

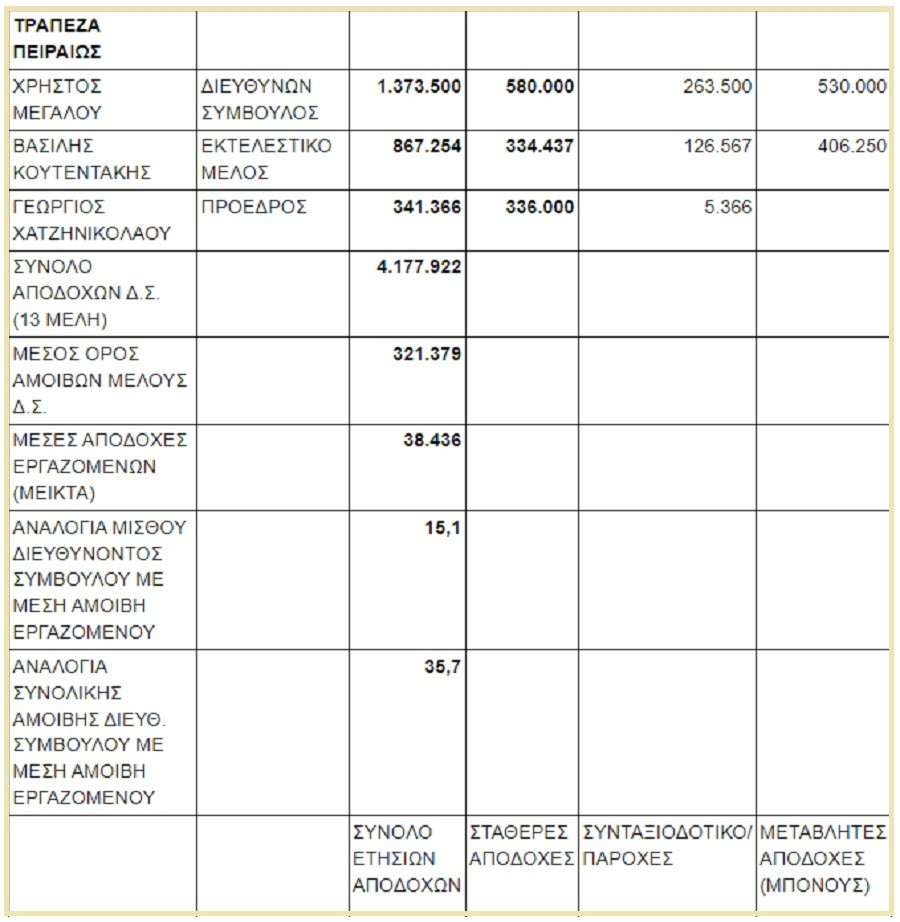

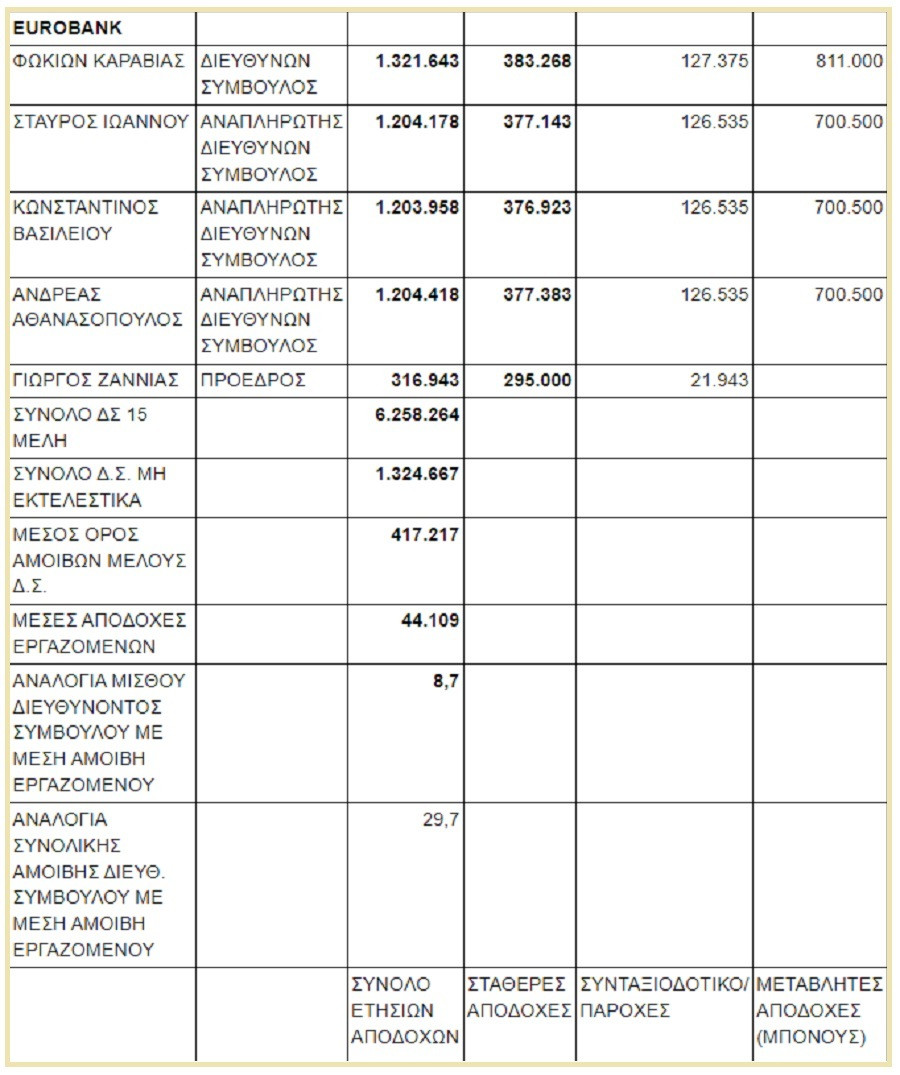

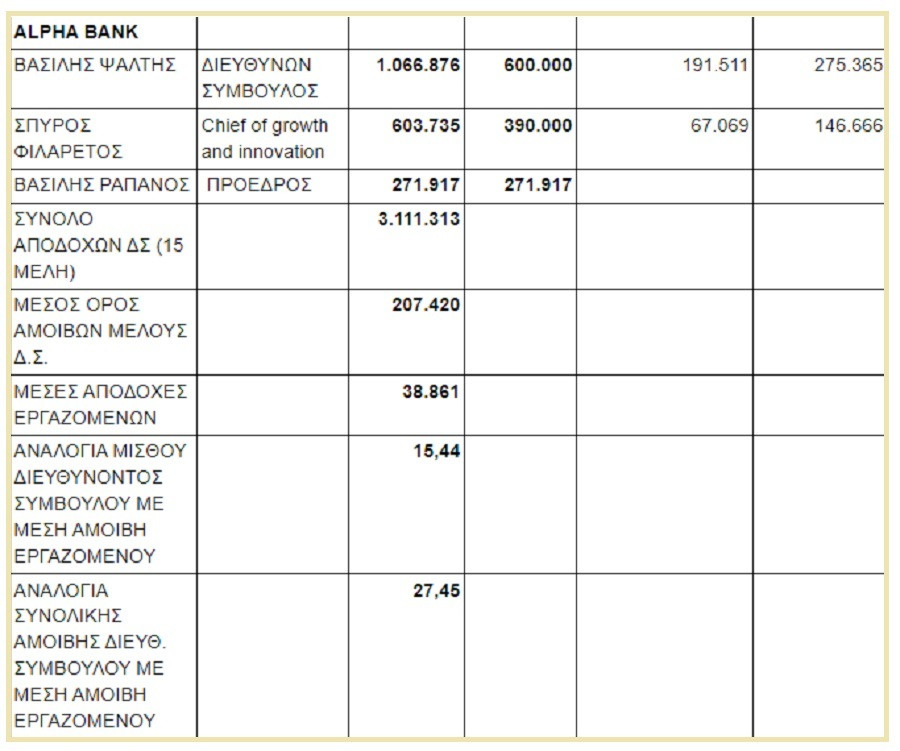

Όπως φαίνεται και στον παρακάτω πίνακα, οι συνολικές αμοιβές των διευθυνόντων συμβούλων σχεδόν τριπλασιάστηκαν καθώς το άθροισμα των σταθερών αποδοχών (μισθός) με εκείνο των μεταβλητών (μπόνους), αλλά και των ειδικών παροχών (συνταξιοδοτικά προγράμματα) ξεπέρασε κατά πολύ το 1 εκατομμύριο ευρώ ετησίως.

Οι διοικήσεις συνόδευσαν τις ανακοινώσεις και την αιτιολόγηση των μεγάλων αυξήσεων και των υπέρογκων για τα ελληνικά δεδομένα αμοιβών με το επιχείρημα ότι οι τράπεζες πρέπει να δίνουν ανταγωνιστικές αμοιβές για να προσελκύουν ικανά στελέχη αλλά και λόγω των καλών οικονομικών αποτελεσμάτων που εμφάνισαν οι ισολογισμοί. Αναλύονται επίσης τα καλά οικονομικά αποτελέσματα και η έγκριση των μεταβλητών παροχών (μπόνους) που συνδέονται με την επίτευξη στόχων και την παραγωγή οικονομικών αποτελεσμάτων.

Παρουσίασαν επίσης έρευνα που έδειξε ότι η μέση αμοιβή διευθύνοντος συμβούλου σε άλλες ελληνικές επιχειρήσεις είναι γύρω στις 600.000 ευρώ ετησίως (στο επίπεδο δηλαδή που πήγαν και οι μισθοί των τραπεζιτών), ενώ στις ευρωπαϊκές τράπεζες ο διάμεσος μισθός είναι γύρω στις 900.000 ευρώ).

Βέβαια, η ανάλυση αυτή παραγνωρίζει αρκετές παραμέτρους της κερδοφορίας των τραπεζών όπως το γεγονός ότι τα τρία τελευταία χρόνια τα κέρδη τους προήλθαν κατά 80% από παθητική «ραντιέρικη» διαχείριση της τεράστιας «λίμνης ρευστότητας» που τους παρέχουν οι καταθέσεις, για τις οποίες πληρώνουν επιτόκιο κάτω από μισό τοις εκατό στους αποταμιευτές, αλλά τα χρήματα τα τοποθετούν σε καταθέσεις στην ΕΚΤ και σε ομόλογα με επιτόκια άνω του 3% και κερδίζουν από τη διαφορά άκοπα και χωρίς ρίσκο.

Αλλά και η εικόνα των κόκκινων δανείων που παρουσιάζονται μειωμένα στους τραπεζικούς ισολογισμούς είναι κι αυτή ελλιπής, αφού το πρόβλημα των κόκκινων δανείων παραμένει, απλά μεταφέρθηκε από τις τράπεζες στα funds τα οποία τα αγόρασαν στο 10-20% της αξίας τους και μάλιστα με κρατική εγγύηση άνω των 20 δισ. ευρώ από τα προγράμματα «Ηρακλής».

Επομένως η μεν κερδοφορία προκύπτει από παθητική διαχείριση των φθηνών κεφαλαίων που παρέχουν οι καταθέτες -των οποίων τα χρήματα εξανεμίζονται από τον πληθωρισμό αφού δεν αυγατίζουν. Από την άλλη πλευρά, η μεγάλη… επιτυχία της μείωσης των κόκκινων δανείων έγινε με κρατική εγγύηση και μάλιστα οδήγησε στη δημιουργία ενός προβληματικού κλάδου διαχείρισης (οι servicers και τα funds) ο οποίος εκπλειστηριάζει τις περιουσίες των δανειοληπτών και όπου ουδείς γνωρίζει ποιος είναι ο τελικός κάτοχος των κόκκινων δανείων, αφού κάθε «πακέτο» δανείων πουλήθηκε σε διαφορετική εταιρεία σφραγίδα με έδρα στο εξωτερικό.

Εύκολα κέρδη, δηλαδή, χωρίς ρίσκο, με κρατική στήριξη, επί ζημία των καταθετών και… στον αυτόματο πιλότο.

Το αποτέλεσμα είναι ότι οι ετήσιες αμοιβές των διευθυνόντων συμβούλων και των μεγαλοστελεχών των τραπεζών το 2023 αυξήθηκαν από τη ζώνη των 300-350.000 ευρώ που ήταν προηγουμένως, σε εκείνη των 500-600.000 ευρώ για τους διευθύνοντες συμβούλους και τους αναπληρωτές τους, αλλά τη μεγάλη διαφορά έκαναν τα μπόνους τα οποία κυμάνθηκαν από 275.000 ευρώ για τον διευθύνοντα σύμβουλο της Alpha Bank έως 811.000 ευρώ για εκείνον της Eurobank και ανέβασαν τις συνολικές ετήσιες αποδοχές όλων σε ποσά άνω του 1 εκατομμυρίου ευρώ.

Ο πιο ακριβοπληρωμένος είναι ο διευθύνων σύμβουλος της Εθνικής Τράπεζας Παύλος Μυλωνάς, ο οποίος για το 2023 εισέπραξε 1.488.000 ευρώ, ακολουθεί ο Χρήστος Μεγάλου της Τράπεζας Πειραιώς με 1.373.500 ευρώ , ο Φωκίων Καραβίας της Eurobank με 1.32.643 ευρώ και τέλος ο Βασίλης Ψάλτης της Alpha Bank με 1.066.876 ευρώ.

Οι αμοιβές των μη εκτελεστικών μελών των διοικητικών συμβουλίων, που δεν είναι δηλαδή μάνατζερ, είναι βέβαια χαμηλότερες, ενώ δεν έχουν και τα μεγάλα μπόνους, αλλά δεν είναι καθόλου ευκαταφρόνητες, αφού κυμαίνονται κατά μέσο όρο από 120.000 ευρώ έως και 320.000 ευρώ ετησίως.

Οι μέσες ετήσιες αμοιβές των εργαζομένων είναι υψηλότερες στην Eurobank και φτάνουν τις 44.109 ευρώ, στην Εθνική είναι 42.248 ευρώ, στην Alpha Bank 38.861 ευρώ και στην Τράπεζα Πειραιώς 38.436 ευρώ.

Η σχέση μεταξύ του μισθού του διευθύνοντος συμβούλου και της μέσης αμοιβής των εργαζομένων κυμαίνεται από 8,9 φορές στην Eurobank μέχρι 15 φορές στην Alpha Bank, αλλά εάν υπολογίσουμε τις συνολικές αμοιβές των διευθυνόντων (μαζί με τα μπόνους και τις παροχές) τότε η σχέση με τις μέσες αμοιβές των εργαζομένων εκτοξεύεται και φτάνει το 35 στην Εθνική και στην Πειραιώς και το 30 στην Eurobank και το 27 στην Alpha Bank.