Η αποκάλυψη του iEidiseis.gr για την απόφαση των 4 μεγαλο-τραπεζιτών να τριπλασιασουν τις αποδοχές τους, σόκαρε την κοινή γνώμη, ενώ προκάλεσε την αντίδραση της αξιωματικής αντιπολίτευσης και του προέδρου του ΣΥΡΙΖΑ Στέφανου Κασσελάκη.

Η κυβέρνηση, όμως, νίπτει τας χείρας της και εμφανίζεται αποστασιοποιμένη. Σαν να πρόκειται για business as usual, για τις οποίες η κυβέρνηση ούτε γνώριζε ούτε είχε ευθύνη.

Οι τραπεζίτες μετά τις αποκαλυψεις για τις αμοιβες τους, υποστηρίζουν ότι οι 3 από τις 4 συστημικες τράπεζες, εκτός της Εθνικής δηλαδή, είναι πλήρως ιδιωτικοποιημενες και επομένως δεν πέφτει λόγος σε κανέναν για τους μισθούς και τα μπόνους που δίνουν στις διοικήσεις και τα στελέχη τους.

Για να τα πάρουμε από την αρχή: Οι τρεις από τις 4 συστημικες τράπεζες μπορεί να ιδιωτικοποιηθηκαν όταν το Κράτος πούλησε τις μετοχές που είχε πάρει έναντι των ανακεφαλαιοποιήσεων που έγιναν με δημόσιο χρήμα (ας μην μιλήσουμε τώρα για τις τιμές που πουλήθηκαν οι μετοχές), αλλά στηρίχθηκαν και στηρίζονται από το Κράτος συνεχώς.

Οι Έλληνες φορολογούμενοι θα πληρώνουν μέχρι το 2060 τα 42 δισ. Ευρώ που πλήρωσαν για τις ανακεφαλαιοποιήσεις των 4 τραπεζών.

Και όχι μόνον αυτό, αλλά ακόμα και σήμερα περίπου τα μισά εποπτικά κεφάλαιά τους αντιστοιχούν σε Αναβαλλόμενες Φορολογικές Πιστώσεις τις οποίες «χρωστάνε» στο Κράτος και πρέπει να επιστρέψουν σταδιακά από τα κέρδη τους μέσα σε μια 20ετία.

Η «μεγάλη επιτυχία» της μείωσης των κόκκινων δανείων στους τραπεζικούς ισολογισμούς έγινε με κρατική εγγύηση άνω των 20 δισ. ευρώ, χάρη στην οποία τα δάνεια πουλήθηκαν στο 10-20% της αξίας τους σε funds. Δηλαδή οι τράπεζες καθάρισαν τους ισολογισμούς τους με κρατική εγγύηση και μετέφεραν το πρόβλημα των κόκκινων δανείων στους servicers οι οποίοι τώρα κάνουν πλειστηριασμούς για το 100% των οφειλών και αποκομίζουν τεράστια κέρδη.

Άρα οι κερδοφόρες «μπίζνες» των 4 συστημικών τραπεζών βασίζονται στην κρατική στήριξη η οποία τους δόθηκε αφειδώς για να αποφευχθεί η κατάρρευση τους, να εξυγιανθούν και τελικά να χρηματοδοτήσουν την αγορά.

Ο τραπεζικός δανεισμός παραμένει όνειρο θερινής νυκτός για την πλειοψηφία των επιχειρήσεων, ενώ και οι καταθέτες επιδοτούν και αυτοί τις τράπεζες, αφού εισπράττουν επιτόκια κάτω από 0,5%, αλλά οι τράπεζες τοποθετούν τα χρήματα σε υψηλότοκες καταθέσεις της ΕΚΤ(3,75%) ή σε ομόλογα του ελληνικού δημοσίου (επιτόκιο άνω του 3%).

Όσο για το ρόλο της κυβέρνησης, είναι καθοριστικό ότι στην Εθνική Τράπεζα, όπου το δημόσιο κατέχει ακόμα το 18,39% την απόφαση του δ.σ. για τριπλασιασμό των αμοιβών του διευθύνοντος συμβούλου υπερψήφισε και ο εκπρόσωπος του Ταμείου Χρηματοπιστωτικής Σταθερότητας, το οποίο διαχειρίζεται τις μετοχές για λογαριασμό του Δημοσίου.

Είναι σαφές δηλαδή ότι ο κύριος μέτοχος που είναι το Δημόσιο και η κυβέρνηση όχι μόνο ήταν σε γνώση των αναπροσαρμογών στις αποδοχές των τραπεζιτών, αλλά στην περίπτωση της Εθνικής τις ενέκρινε κιόλας.

Κερδοφορία, μερίσματα και μπόνους

Το 2023 ήταν η δεύτερη χρονιά κερδοφορίας για τις 4 συστημικές τράπεζες και η πρώτη χρονιά κατά την οποία ο δείκτης κόκκινων δανείων έπεσε κάτω από το 10%, γεγονός που σήμανε την «εξυγίανση» των ισολογισμών τους και άναψε το πράσινο φως για την διανομή μπόνους για τις διοικήσεις και τα στελέχη και μερισμάτων για τους μετόχους.

Οι απαγορεύσεις στη διανομή μερισμάτων και μπόνους είχαν θεσμοθετηθεί ύστερα από τις αλλεπάλληλες διασώσεις των ελληνικών τραπεζών στη διάρκεια της κρίσης, οι οποίες έγιναν με κρατικά χρήματα άνω των 40 δισ. σε κεφαλαιακές ενέσεις, τα οποία δανείστηκε το ελληνικό κράτος και προστέθηκαν στο χρέος.

Έτσι, στη διάρκεια των γενικών συνελεύσεων που πραγματοποιήθηκαν τον περασμένο μήνα οι διοικήσεις των τραπεζών ενέκριναν τις αυξήσεις αποδοχών και τα μπόνους εκμεταλλευόμενες τη νέα συγκυρία.

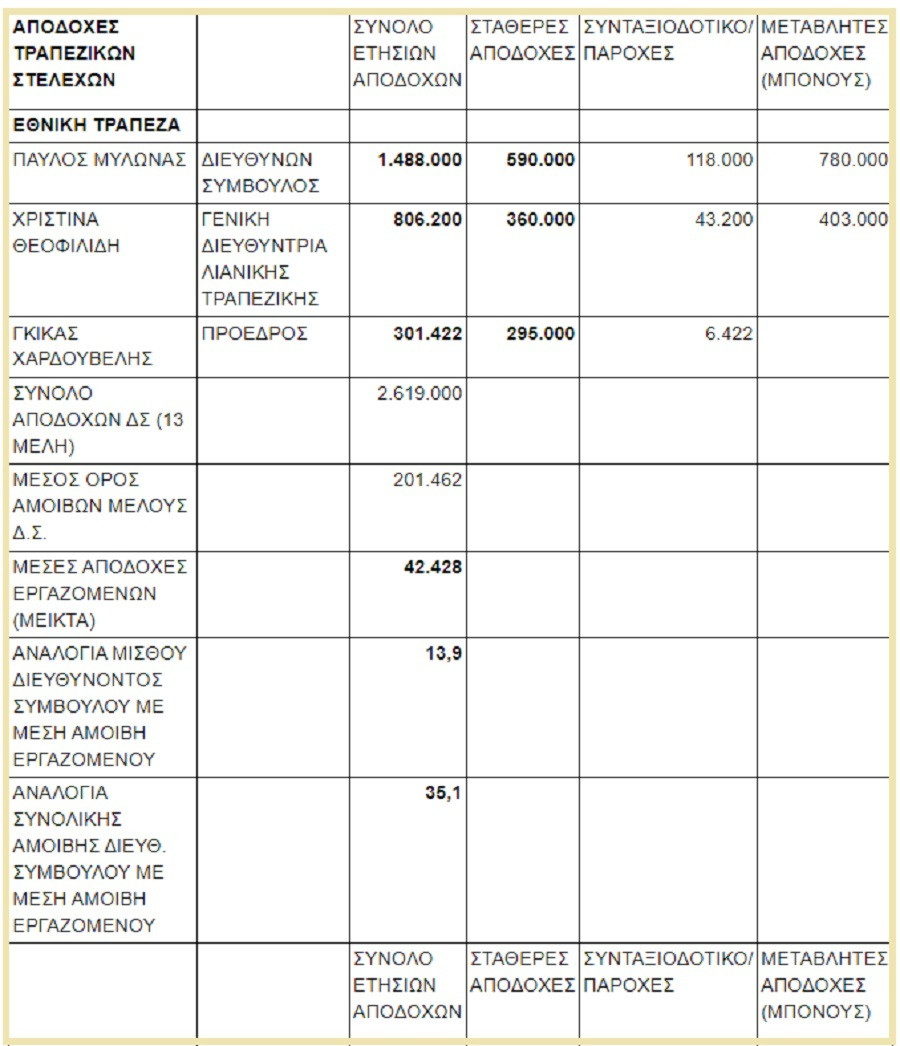

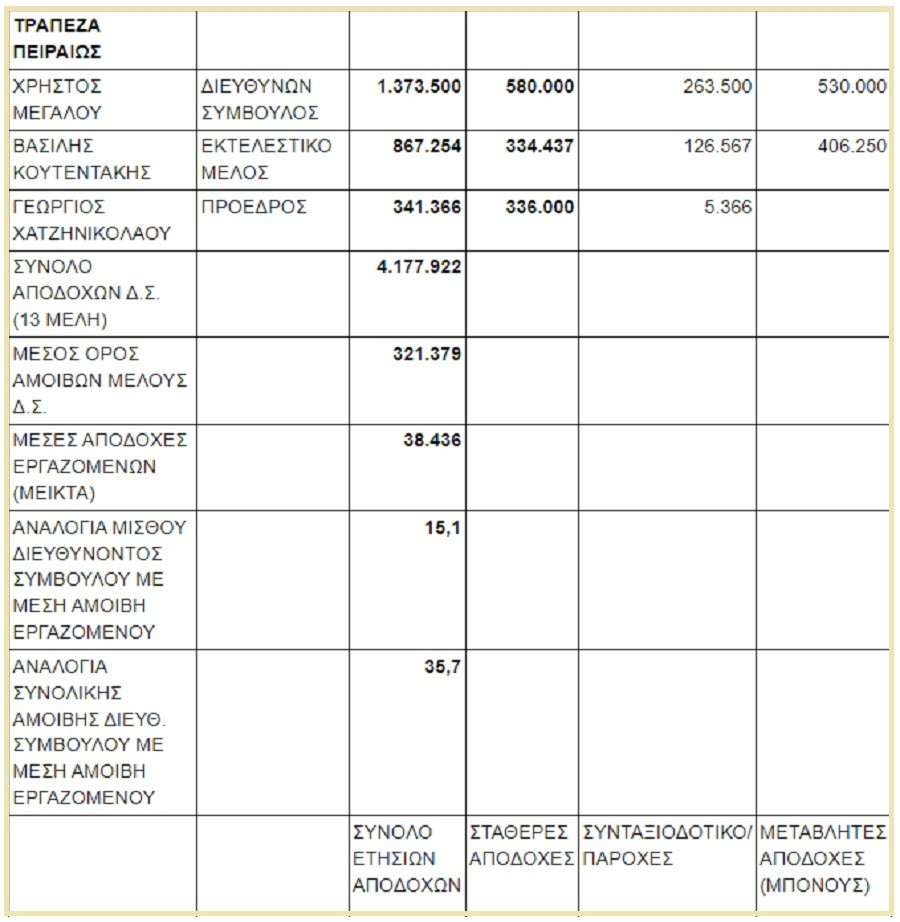

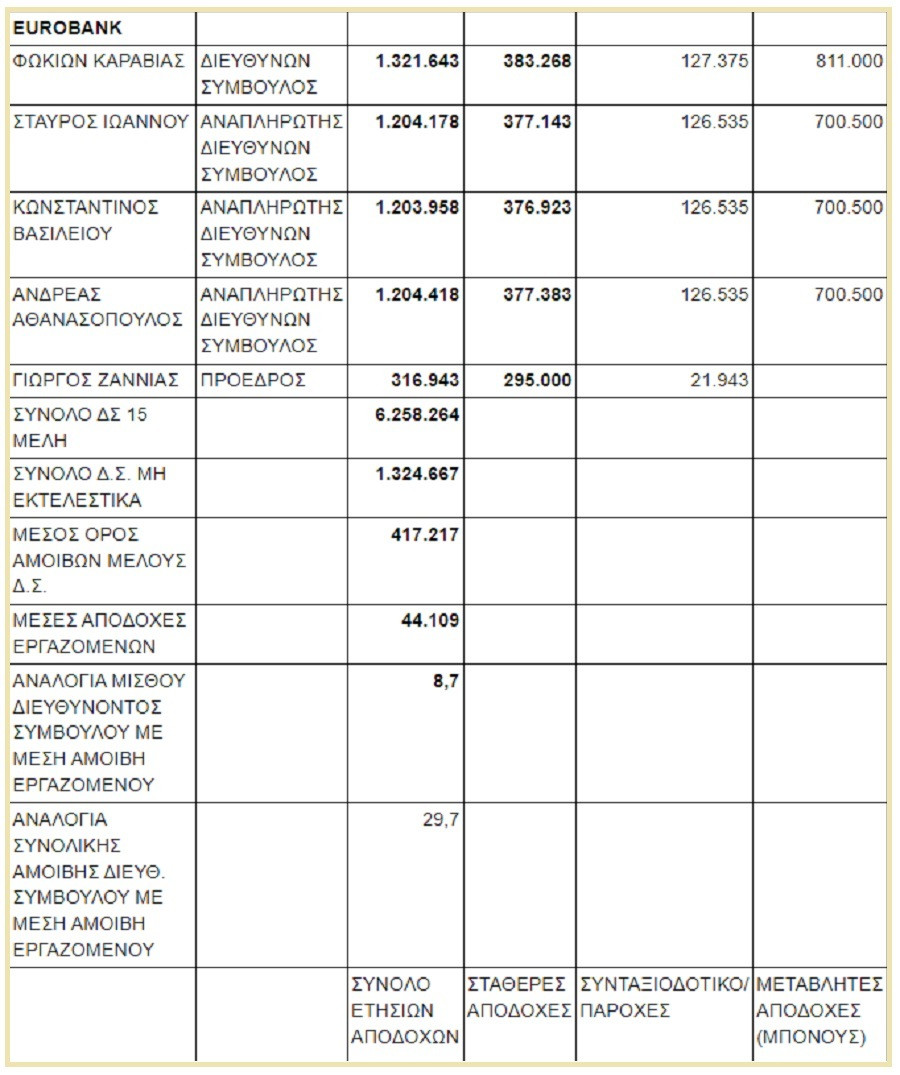

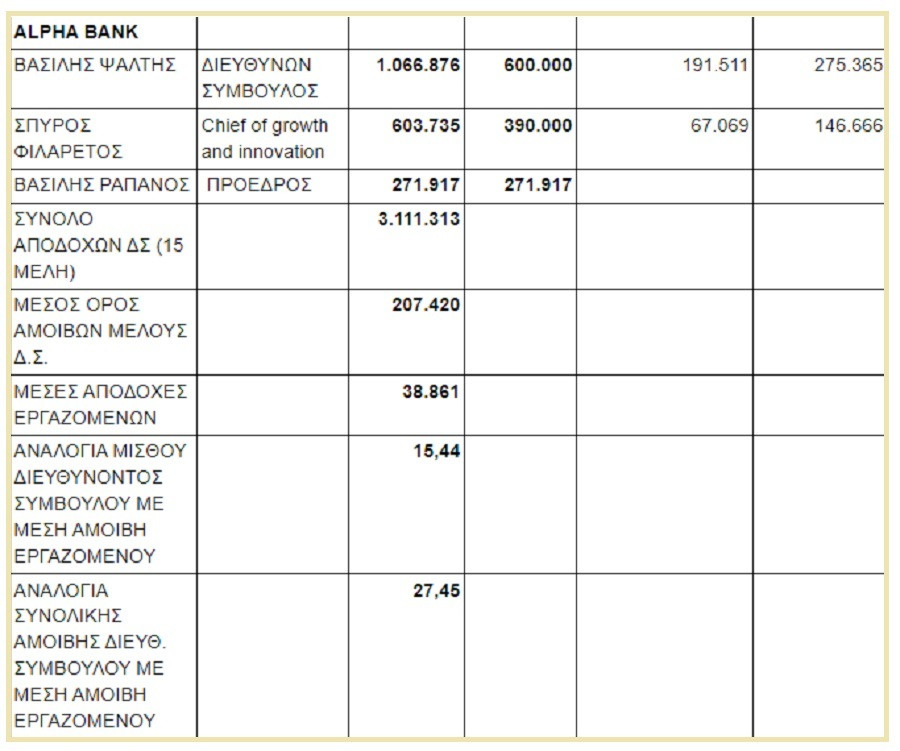

Όπως φαίνεται και στον παρακάτω πίνακα, οι συνολικές αμοιβές των διευθυνόντων συμβούλων σχεδόν τριπλασιάστηκαν καθώς το άθροισμα των σταθερών αποδοχών (μισθός) με εκείνο των μεταβλητών (μπόνους), αλλά και των ειδικών παροχών (συνταξιοδοτικά προγράμματα) ξεπέρασε κατά πολύ το 1 εκατομμύριο ευρώ ετησίως.

Οι διοικήσεις συνόδευσαν τις ανακοινώσεις και την αιτιολόγηση των μεγάλων αυξήσεων και των υπέρογκων για τα ελληνικά δεδομένα αμοιβών με το επιχείρημα ότι οι τράπεζες πρέπει να δίνουν ανταγωνιστικές αμοιβές για να προσελκύουν ικανά στελέχη αλλά και λόγω των καλών οικονομικών αποτελεσμάτων που εμφάνισαν οι ισολογισμοί. Αναλύονται επίσης τα καλά οικονομικά αποτελέσματα και η έγκριση των μεταβλητών παροχών (μπόνους) που συνδέονται με την επίτευξη στόχων και την παραγωγή οικονομικών αποτελεσμάτων.

Παρουσίασαν επίσης έρευνα που έδειξε ότι η μέση αμοιβή διευθύνοντος συμβούλου σε άλλες ελληνικές επιχειρήσεις είναι γύρω στις 600.000 ευρώ ετησίως (στο επίπεδο δηλαδή που πήγαν και οι μισθοί των τραπεζιτών), ενώ στις ευρωπαϊκές τράπεζες ο διάμεσος μισθός είναι γύρω στις 900.000 ευρώ).

Βέβαια, η ανάλυση αυτή παραγνωρίζει αρκετές παραμέτρους της κερδοφορίας των τραπεζών όπως το γεγονός ότι τα τρία τελευταία χρόνια τα κέρδη τους προήλθαν κατά 80% από παθητική «ραντιέρικη» διαχείριση της τεράστιας «λίμνης ρευστότητας» που τους παρέχουν οι καταθέσεις, για τις οποίες πληρώνουν επιτόκιο κάτω από μισό τοις εκατό στους αποταμιευτές, αλλά τα χρήματα τα τοποθετούν σε καταθέσεις στην ΕΚΤ και σε ομόλογα με επιτόκια άνω του 3% και κερδίζουν από τη διαφορά άκοπα και χωρίς ρίσκο.

Αλλά και η εικόνα των κόκκινων δανείων που παρουσιάζονται μειωμένα στους τραπεζικούς ισολογισμούς είναι κι αυτή ελλιπής, αφού το πρόβλημα των κόκκινων δανείων παραμένει, απλά μεταφέρθηκε από τις τράπεζες στα funds τα οποία τα αγόρασαν στο 10-20% της αξίας τους και μάλιστα με κρατική εγγύηση άνω των 20 δισ. ευρώ από τα προγράμματα «Ηρακλής».

Επομένως η μεν κερδοφορία προκύπτει από παθητική διαχείριση των φθηνών κεφαλαίων που παρέχουν οι καταθέτες -των οποίων τα χρήματα εξανεμίζονται από τον πληθωρισμό αφού δεν αυγατίζουν. Από την άλλη πλευρά, η μεγάλη… επιτυχία της μείωσης των κόκκινων δανείων έγινε με κρατική εγγύηση και μάλιστα οδήγησε στη δημιουργία ενός προβληματικού κλάδου διαχείρισης (οι servicers και τα funds) ο οποίος εκπλειστηριάζει τις περιουσίες των δανειοληπτών και όπου ουδείς γνωρίζει ποιος είναι ο τελικός κάτοχος των κόκκινων δανείων, αφού κάθε «πακέτο» δανείων πουλήθηκε σε διαφορετική εταιρεία σφραγίδα με έδρα στο εξωτερικό.

Εύκολα κέρδη, δηλαδή, χωρίς ρίσκο, με κρατική στήριξη, επί ζημία των καταθετών και… στον αυτόματο πιλότο.

Το αποτέλεσμα είναι ότι οι ετήσιες αμοιβές των διευθυνόντων συμβούλων και των μεγαλοστελεχών των τραπεζών το 2023 αυξήθηκαν από τη ζώνη των 300-350.000 ευρώ που ήταν προηγουμένως, σε εκείνη των 500-600.000 ευρώ για τους διευθύνοντες συμβούλους και τους αναπληρωτές τους, αλλά τη μεγάλη διαφορά έκαναν τα μπόνους τα οποία κυμάνθηκαν από 275.000 ευρώ για τον διευθύνοντα σύμβουλο της Alpha Bank έως 811.000 ευρώ για εκείνον της Eurobank και ανέβασαν τις συνολικές ετήσιες αποδοχές όλων σε ποσά άνω του 1 εκατομμυρίου ευρώ.

Ο πιο ακριβοπληρωμένος είναι ο διευθύνων σύμβουλος της Εθνικής Τράπεζας Παύλος Μυλωνάς, ο οποίος για το 2023 εισέπραξε 1.488.000 ευρώ, ακολουθεί ο Χρήστος Μεγάλου της Τράπεζας Πειραιώς με 1.373.500 ευρώ , ο Φωκίων Καραβίας της Eurobank με 1.32.643 ευρώ και τέλος ο Βασίλης Ψάλτης της Alpha Bank με 1.066.876 ευρώ.

Οι αμοιβές των μη εκτελεστικών μελών των διοικητικών συμβουλίων, που δεν είναι δηλαδή μάνατζερ, είναι βέβαια χαμηλότερες, ενώ δεν έχουν και τα μεγάλα μπόνους, αλλά δεν είναι καθόλου ευκαταφρόνητες, αφού κυμαίνονται κατά μέσο όρο από 120.000 ευρώ έως και 320.000 ευρώ ετησίως.

Οι μέσες ετήσιες αμοιβές των εργαζομένων είναι υψηλότερες στην Eurobank και φτάνουν τις 44.109 ευρώ, στην Εθνική είναι 42.248 ευρώ, στην Alpha Bank 38.861 ευρώ και στην Τράπεζα Πειραιώς 38.436 ευρώ.

Η σχέση μεταξύ του μισθού του διευθύνοντος συμβούλου και της μέσης αμοιβής των εργαζομένων κυμαίνεται από 8,9 φορές στην Eurobank μέχρι 15 φορές στην Alpha Bank, αλλά εάν υπολογίσουμε τις συνολικές αμοιβές των διευθυνόντων (μαζί με τα μπόνους και τις παροχές) τότε η σχέση με τις μέσες αμοιβές των εργαζομένων εκτοξεύεται και φτάνει το 35 στην Εθνική και στην Πειραιώς και το 30 στην Eurobank και το 27 στην Alpha Bank.

Δείτε τον πίνακα με τις αποδοχές των τραπεζικών στελεχών: