Γιατί σύμφωνα με ορισμένους «ειδικούς», υπάρχει επείγουσα ανάγκη να καταργηθούν τα μετρητά από την οικονομία;Θεωρείται - όπως μας λένε - ότι τα μετρητά παρέχουν στήριξη στη «σκιώδη οικονομία» και επιτρέπουν τη φοροδιαφυγή.

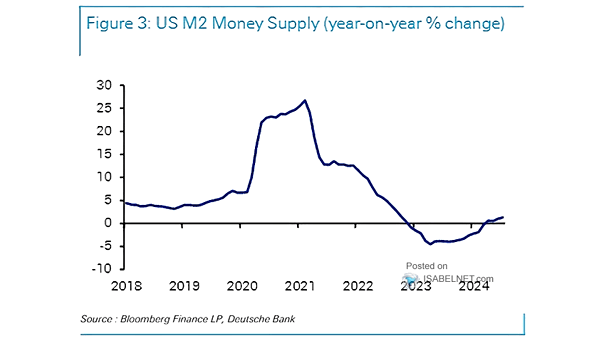

Μια άλλη αιτιολόγηση για την κατάργηση τους είναι ότι, σε περιόδους οικονομικών κλυδωνισμών, που ωθούν την οικονομία σε ύφεση, τη ανάγκη για μετρητά επιδεινώνει την ύφεση — γίνεται παράγοντας που συμβάλλει στην οικονομική αστάθεια.

Επιπλέον, υποστηρίζεται ότι, στον σύγχρονο κόσμο, οι περισσότερες συναλλαγές μπορούν να διευθετηθούν μέσω ηλεκτρονικής/ψηφιακής μεταφοράς κεφαλαίων.

Τα χρήματα στον σύγχρονο κόσμο είναι υποτίθεται συμβατικές αξίες...

Η εμφάνιση του χρήματος και η μετατροπή του σε εμπόρευμα

Τα χρήματα εμφανίστηκαν επειδή οι ανταλλαγές αγαθών (ο αντιπραγματισμός) δεν μπορούσαν να στηρίξουν την οικονομία της αγοράς.

Ένας κρεοπώλης, που ήθελε να ανταλλάξει το κρέας του με φρούτα, μπορεί να μην μπορούσε να βρει έναν οπωροκαλλιεργητή που ήθελε το κρέας του, ενώ ο αγρότης φρούτων που ήθελε να ανταλλάξει τα φρούτα του με παπούτσια μπορεί να μην μπορούσε να βρει έναν τσαγκάρη που ήθελε τα φρούτα του.

Το χαρακτηριστικό γνώρισμα του χρήματος είναι ότι είναι το γενικό μέσο ανταλλαγής.

Έχει εξελιχθεί ως το πιο εμπορεύσιμο εμπόρευμα.

Σε αυτή τη διαδικασία, ο Mises έγραψε: «...θα υπήρχε μια αναπόφευκτη τάση τα λιγότερο εμπορεύσιμα από τη σειρά αγαθών που χρησιμοποιούνται ως μέσα ανταλλαγής να απορρίπτονται ένα προς ένα έως ότου έμεινε μόνο ένα εμπόρευμα, το οποίο χρησιμοποιήθηκε παγκοσμίως ως μέσο ανταλλαγής, με μια λέξη, χρήματα».

Ομοίως, ο Rothbard υποστήριξε : Όπως στη φύση υπάρχει μεγάλη ποικιλία δεξιοτήτων και πόρων, έτσι υπάρχει ποικιλία στην εμπορευσιμότητα των αγαθών.

Ορισμένα αγαθά έχουν μεγαλύτερη ζήτηση από άλλα, μερικά μπορούν εύκολα να διαιρεθούν σε μικρότερες μονάδες χωρίς απώλεια αξίας, άλλα πιο ανθεκτικά σε μεγάλες χρονικές περιόδους, άλλα πιο εύκολο να μεταφερθούν σε μεγάλες αποστάσεις.

Όλα αυτά τα πλεονεκτήματα συμβάλλουν στη μεγαλύτερη εμπορευσιμότητα.

Είναι σαφές ότι σε κάθε κοινωνία, τα πιο εμπορεύσιμα αγαθά θα επιλέγονται σταδιακά ως μέσα ανταλλαγής.

Καθώς επιλέγονται όλο και περισσότερο ως μέσα, η ζήτηση για αυτά αυξάνεται λόγω αυτής της χρήσης και έτσι γίνονται ακόμη πιο εμπορεύσιμα.

Το αποτέλεσμα είναι μια σπειρωειδής κίνηση που ενισχύει το φαινόμενο: μεγαλύτερη εμπορευσιμότητα προκαλεί ευρύτερη χρήση ως μέσο που προκαλεί μεγαλύτερη εμπορευσιμότητα κ.λπ.

Τελικά, ένα ή δύο εμπορεύματα χρησιμοποιούνται ως γενικά μέσα - σχεδόν σε όλες τις ανταλλαγές - και αυτά ονομάζονται χρήματα.

Δεδομένου ότι το γενικό μέσο ανταλλαγής προέκυψε από ένα ευρύ φάσμα εμπορευμάτων, το χρήμα είναι ένα εμπόρευμα.

Και πάλι, σύμφωνα με τον Rothbard: Τα ο χρήμα δεν είναι μια αφηρημένη λογιστική μονάδα, που μπορεί να διαχωριστεί από ένα συγκεκριμένο αγαθό. δεν είναι άχρηστο κουπόνι μόνο καλό για ανταλλαγή, δεν είναι «αξίωση για την κοινωνία», δεν αποτελεί εγγύηση για ένα σταθερό επίπεδο τιμών.

Είναι απλά ένα εμπόρευμα.

Επιπλέον, σύμφωνα με τα λόγια του Mises, «...ένα αντικείμενο δεν μπορεί να χρησιμοποιηθεί ως χρήμα εκτός εάν, τη στιγμή που ξεκινά η χρήση του ως χρήμα, έχει ήδη μια αντικειμενική ανταλλακτική αξία που βασίζεται σε κάποια άλλη χρήση».

Γιατί πρέπει να συμβαίνει αυτό;

Ο Rothbard εξηγεί περαιτέρω: Σε αντίθεση με τα άμεσα χρησιμοποιούμενα αγαθά των καταναλωτών ή των παραγωγών, τα χρήματα πρέπει να έχουν προϋπάρχουσες τιμές στις οποίες να στηρίζεται η ζήτηση.

Αλλά ο μόνος τρόπος που μπορεί να συμβεί αυτό είναι να ξεκινήσετε με ένα χρήσιμο εμπόρευμα υπό ανταλλαγές και στη συνέχεια να προσθέσετε τη ζήτηση για ένα μέσο στην προηγούμενη ζήτηση για άμεση χρήση (π.χ. για κοσμήματα, στην περίπτωση του χρυσού).

Ως εκ τούτου, το χρήμα είναι αυτό για το οποίο διαπραγματεύονται όλα τα άλλα αγαθά και υπηρεσίες.

Μέσα από μια συνεχή διαδικασία επιλογής για χιλιάδες χρόνια, οι άνθρωποι υιοθέτησαν τον χρυσό ως χρήμα.

Στο σημερινό νομισματικό σύστημα, η προσφορά χρήματος δεν στηρίζεται πλέον στο χρυσό, αλλά σε νομίσματα και χαρτονομίσματα που εκδίδονται από την κυβέρνηση και την κεντρική τράπεζα.

Αυτό το νόμιμο χρήμα εξακολουθεί να έχει ανταλλακτική αξία λόγω της προηγούμενης σύνδεσής του με το αληθινό χρήμα και της αδράνειας που προκαλείται από το γεγονός ότι είναι ήδη αποδεκτό ως γενικό μέσο ανταλλαγής.

Κατά συνέπεια, τα κέρματα και τα χαρτονομίσματα εξακολουθούν να αποτελούν χρήμα, γνωστά ως μετρητά, τα οποία χρησιμοποιούνται στις συναλλαγές.

Τα αγαθά και οι υπηρεσίες ανταλλάσσονται με μετρητά.

Οι ιδιώτες κρατούν τα χρήματά τους είτε στο πορτοφόλι τους, κάτω από τα στρώματά τους, σε θυρίδες ασφαλείας, είτε αποθηκεύονται—κατατεθειμένα—σε τράπεζες.

Κατά την κατάθεση χρημάτων, ένα άτομο δεν παραιτείται ποτέ από την ιδιοκτησία του. Όταν κάποιος “αποθηκεύει” τα χρήματά του σε μια τράπεζα, συνεχίζει να έχει απεριόριστη απαίτηση εναντίον της και δικαιούται να τα αναλάβει ανά πάσα στιγμή.

Κατά συνέπεια, αυτές οι καταθέσεις —που ονομάζονται καταθέσεις όψεως— αποτελούν μέρος του χρήματος.

Σε οποιοδήποτε σημείο, μέρος του αποθέματος μετρητών αποθηκεύεται, δηλαδή κατατίθεται σε τράπεζες. Έτσι, σε μια οικονομία, εάν οι άνθρωποι έχουν 10.000 δολάρια σε μετρητά, η προσφορά χρήματος αυτής της οικονομίας είναι 10.000 δολάρια.

Αλλά εάν ορισμένα άτομα έχουν αποταμιεύσει 2.000 δολ. σε καταθέσεις όψεως, η συνολική προσφορά χρήματος θα παραμείνει 10.000 — 8.000 δολ. μετρητά και 2.000 δολ. σε καταθέσεις όψεως στις τράπεζες.

Εάν όλα τα άτομα καταθέσουν ολόκληρο το απόθεμά τους σε μετρητά στις τράπεζες, τότε η συνολική προσφορά χρήματος θα παρέμενε 10.000 δολ. — όλα θα διατηρούνται ως καταθέσεις όψεως.

H περίπτωση της πίστωσης

Αυτό πρέπει να αντιπαραβληθεί με μια πιστωτική συναλλαγή .

Η πίστωση περιλαμβάνει πάντα την αγορά ενός μελλοντικού αγαθού από τον πιστωτή σε αντάλλαγμα για ένα παρόν αγαθό.

Ως αποτέλεσμα, σε μια πιστωτική συναλλαγή, τα χρήματα μεταφέρονται από έναν δανειστή σε έναν δανειολήπτη.

Στην πραγματικότητα πρόκειται για δάνεια προς την τράπεζα.

Με αυτές τις καταθέσεις, ο δανειστής των χρημάτων παραιτείται στην τράπεζα από την απαίτησή του επί των χρημάτων για τη διάρκεια του δανείου.

Αυτές οι πιστωτικές συναλλαγές (δηλαδή τα δάνεια), ωστόσο, δεν αλλάζουν την προσφορά χρήματος στην οικονομία.

Ψηφιακό χρήμα – Τι αλλάζει και οι κίνδυνοι

Το ψηφιακό χρήμα αλλάζει τα παραπάνω;

Το ψηφιακό χρήμα δεν είναι χρήμα από μόνο του, αλλά ένας ιδιαίτερος τρόπος χρήσης του υπάρχοντος χρήματος.

Για παράδειγμα, μέσω ηλεκτρονικών συσκευών ο Α μπορεί να μεταφέρει 1.000 δολ. τον Β.

Θα μπορούσε, επίσης, να μεταφέρει τα 1.000 δολ. μέσω μιας επιταγής γραμμένης έναντι της κατάθεσής του στην Τράπεζα Α. Ο Α , με τη σειρά του, μπορεί να τοποθετήσει την επιταγή στην τράπεζά του.

Μετά την εκκαθάριση, τα χρήματα θα μεταφερθούν από την κατάθεση όψεως του Α στην κατάθεση όψεως του Β.

Σημειώστε ότι όλες αυτές οι μεταφορές —είτε ηλεκτρονικά είτε μέσω επιταγών—μπορούν να πραγματοποιηθούν επειδή τα 1.000 δολ. σε μετρητά υπάρχουν φυσικά.

Χωρίς την ύπαρξη των 1.000 δολ. δεν μπορεί να μεταφερθεί τίποτα.

Τώρα, αν ο Α πληρώνει τα ψώνια του με πιστωτική κάρτα, στην πραγματικότητα δανείζεται από την εταιρεία πιστωτικών καρτών, όπως η MasterCard.

Για παράδειγμα, αν αγοράσει παντοπωλεία αξίας 100 δολ. χρησιμοποιώντας MasterCard, τότε η MasterCard πληρώνει στον παντοπωλείο 100 δολ.

Ο Α, με τη σειρά του, πληρώνει το χρέος του στη MasterCard.

Και πάλι, όλα αυτά δεν θα μπορούσαν να έχουν συμβεί χωρίς την προηγούμενη ύπαρξη μετρητών.

Τελικά τι ακριβώς έχει μεταφερθεί;

Το γεγονός ότι τα μετρητά από μόνα τους δεν χρησιμοποιήθηκαν στο παραπάνω παράδειγμα δεν σημαίνει ότι δεν είναι πλέον απαιτητά!

Αντίθετα, το γεγονός ότι υπάρχει δίνει τη δυνατότητα να πραγματοποιούνται διάφορες μορφές συναλλαγών μέσω προηγμένης τεχνολογίας όπως οι ψηφιακές μεταφορές. Αυτές οι διάφορες μορφές μεταφοράς δεν είναι χρήματα από μόνα τους αλλά απλώς ένας συγκεκριμένος τρόπος μεταφοράς χρημάτων.

Το μέσο ανταλλαγής εξακολουθεί να είναι τα μετρητά — απλώς το μέσο μεταφοράς αυτών

των μετρητών είναι διαφορετικό σε έναν ψηφιακό κόσμο.

Τα ψηφιακά νομίσματα των κεντρικών τραπεζών

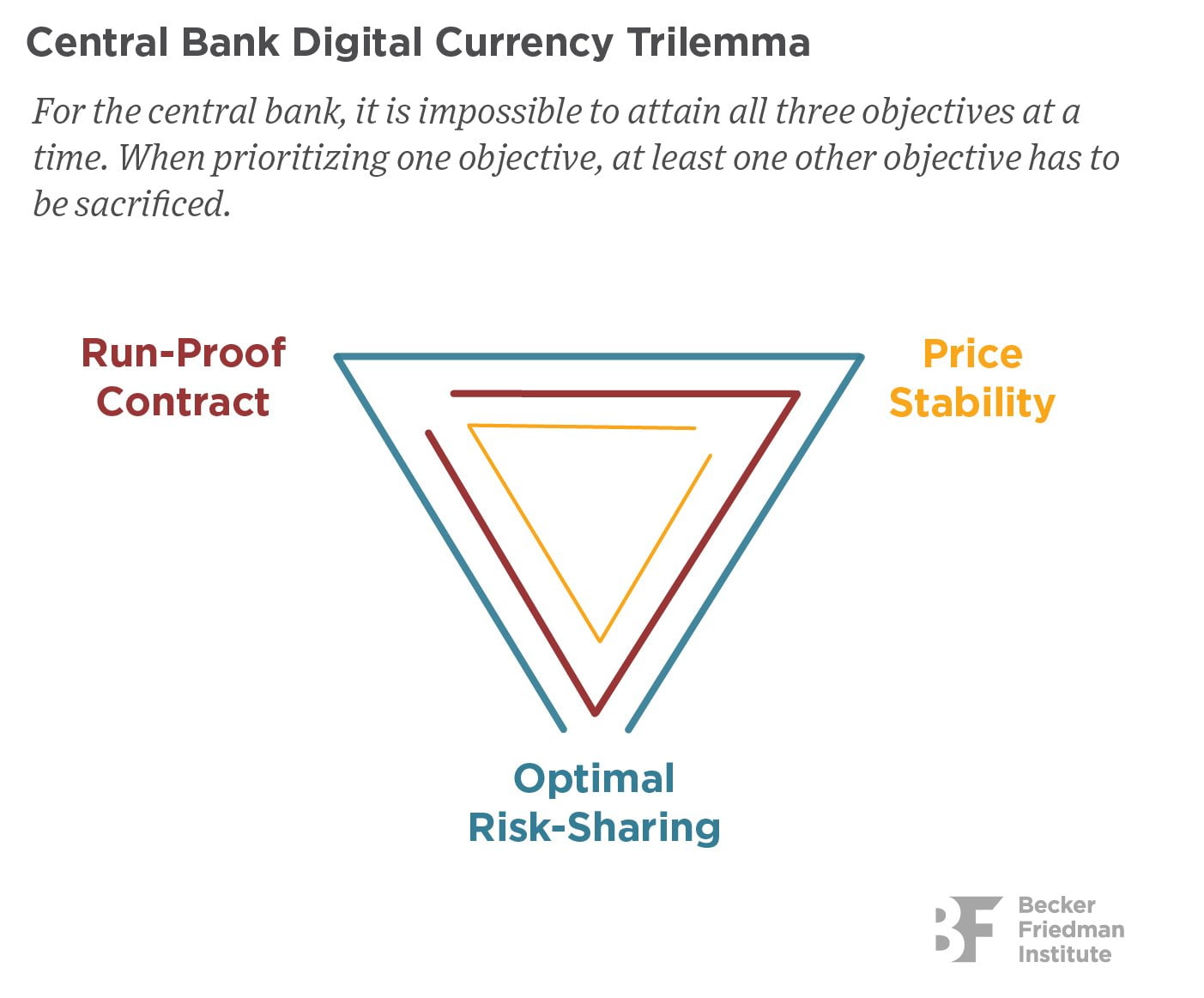

Τι γίνεται με την εισαγωγή ψηφιακού νομίσματος από την κεντρική τράπεζα;

Θα μπορούσε αυτό να αντικαταστήσει τα μετρητά;

Αναμφισβήτητα, αυτό δεν θα έκανε το ψηφιακό νόμισμα το αποδεκτό μέσο ανταλλαγής.

Για να γίνει χρήμα, ένα πράγμα πρέπει να υποβληθεί στη διαδικασία επιλογής της αγοράς. Δεν μπορεί να γίνει χρήμα γιατί το είπε η κεντρική τράπεζα.

Εάν οι αρχές επέβαλαν σε άτομα το ψηφιακό νόμισμα, τότε τα άτομα είναι πιθανό να χρησιμοποιήσουν κάποια άλλα πράγματα ως χρήματα, δηλαδή μέσα συναλλαγής.

Εάν η κυβέρνηση επρόκειτο να εφαρμόσει φαύλους κανονισμούς, τότε αυτό είναι πιθανό να καταστρέψει την οικονομία της αγοράς.

Οποιαδήποτε προσπάθεια αφαίρεσης μετρητών —χρήματος— συνεπάγεται την κατάργηση του επιλεγμένου από την αγορά μέσου συναλλαγών και, εν τέλει, της οικονομίας της αγοράς.

Η εισαγωγή του χρήματος προέκυψε επειδή η ανταλλαγή ήταν αναποτελεσματική.

Ως εκ τούτου, ελλείψει χρήματος (δηλαδή του μέσου ανταλλαγής), η οικονομία της αγοράς δεν θα μπορούσε να λειτουργήσει.

Όσοι υποστηρίζουν τη σταδιακή κατάργηση των μετρητών υποστηρίζουν άθελά τους την καταστροφή της οικονομίας της αγοράς και την κίνηση της ανθρωπότητας προς τους σκοτεινούς αιώνες.

Το επιχείρημα ότι η καταργηση μετρητών θα εξαλείψει τη φοροδιαφυγή και την εγκληματικότητα είναι αμφίβολο.

Η φοροδιαφυγή θα μειωνόταν εάν καταργούνταν τα κίνητρα για αυτήν -υψηλοί φόροι που βασίζονται στη μεγάλη κυβέρνηση.

Το γεγονός ότι κατά τη διάρκεια μιας οικονομικής κρίσης οι άνθρωποι τρέχουν στις τράπεζες για να αποσύρουν τα χρήματά τους δείχνει ότι πιθανότατα έχουν χάσει την πίστη τους στο τραπεζικό σύστημα και θα ήθελαν να τους επιστραφούν τα χρήματά τους.

Ανεξάρτητα από το επίπεδο τεχνολογικής προόδου της οικονομίας, το χρήμα είναι αυτό έναντι του οποίου ανταλλάσσουμε αγαθά και υπηρεσίες.

Επομένως, οποιαδήποτε πολιτική στοχεύει στη σταδιακή κατάργηση των μετρητών διατρέχει τον κίνδυνο να καταστρέψει την οικονομία της αγοράς.

www.bankingnews.gr